Podatek przy dopłacie do kapitału spółki

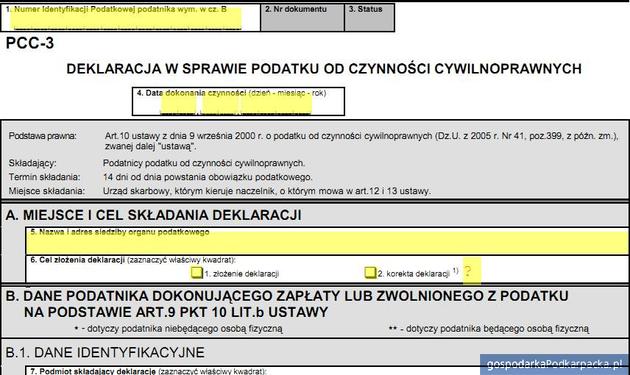

Podatek od czynności cywilnoprawnych trzeba zapłacić także w przypadku zmiany umowy spółki. Jest na to 14 dni. W tym terminie trzeba także złożyć deklarację PCC-3.

Wg ustawy o podatku od czynności cywilno prawnych, zmiana umowy spółki to zwiększenie jej majątku wynikające z wniesienia lub podwyższenia wkładów przez tworzących ją wspólników. Udzielenie spółce pożyczki, uiszczenie stosownych dopłat oraz oddanie rzeczy oraz praw majątkowych do nieodpłatnego używania, także zaliczane są do tej kategorii.

Od umowy spółki lub jej zmiany podatek trzeba zapłacić tylko wtedy, gdy w Polsce znajduje się:

1) w przypadku spółki osobowej - siedziba tej spółki;

2) w przypadku spółki kapitałowej: rzeczywisty ośrodek zarządzania albo siedziba tej spółki (jeżeli jej rzeczywisty ośrodek zarządzania nie znajduje się na terytorium innego państwa członkowskiego UE).

W zależności od spółki obowiązek ciąży albo na wspólnikach (przy spółce cywilnej) albo na spółce (przy pozostałych spółkach).

Obowiązek podatkowy, z zastrzeżeniem ust. 2, powstaje:

1) z chwilą dokonania czynności cywilnoprawnej;

2) z chwilą podjęcia uchwały o podwyższeniu kapitału spółki mającej osobowość prawną;

Podstawa opodatkowania i wartość podatku

Jako podstawę opodatkowania należy przyjąć generalnie wartość zmiany kapitału zakładowego spółki, to znaczy kwotę o którą on powiększony. Jeżeli zmiana wynika z podwyższenia kapitału zakładowego (przy spółce kapitałowej) lub z wniesienia lub podwyższenia wkładów (w spółce osobowej) podstawę od której trzeba obliczyć podatek stanowi wartość, o którą podwyższono kapitał zakładowy albo wartość wkładów powiększających majątek spółki osobowej. W wypadku pożyczki, to podatek płaci się od kwoty lub wartości pożyczki. Odpowiednio przy dopłatach podstawę opodatkowania stanowi kwota dopłat.

- Przy wniesieniu aportem środków trwałych, podstawę obliczania podatku stanowi roczna wartość nieodpłatnego używania, którą przyjmuje się w wysokości 4% wartości rynkowej rzeczy lub prawa majątkowego oddanego do nieodpłatnego używania – mówi Elżbieta Węcławik, Tax Care. - Oddanie spółce rzeczy lub praw majątkowych do nieodpłatnego używania na czas nieokreślony oznacza, że podstawę opodatkowania może stanowić zgodnie z oświadczeniem podatnika również wartość świadczeń za lat 10 lub też suma świadczeń należnych w miarę wykonywania umowy.

Podstawę opodatkowania można zmniejszyć

Takie koszty jak wynagrodzenie pobrane przez notariusza za sporządzenie aktu notarialnego umowy spółki albo jej zmiany, opłata sądowa związana z wpisem spółki do rejestru przedsiębiorców lub zmianą wpisu w tym rejestrze dotyczącą wkładu do spółki albo kapitału zakładowego, a także opłata za zamieszczenie w Monitorze Sądowym i Gospodarczym ogłoszenia o wpisach zmniejszają podstawę opodatkowania.

0,5% w 14 dni

Podatek od umowy spółki wynosi 0,5% podstawy opodatkowania. Czas na złożenie deklaracji PCC-3 i wpłacenie podatku to 14 dni od powstania obowiązku podatkowego.

Obowiązek podatkowy powstaje z chwilą dokonania czynności cywilnoprawnej, a w przypadku podwyższenia kapitału spółki mającej osobowość prawną z chwilą podjęcia uchwały o podwyższeniu

- Obowiązek pobrania i wpłacenia kwoty zobowiązania względem urzędu skarbowego ciąży na notariuszu jako na płatnika podatku, jeżeli umowa spółki wymaga zawarcia jej w formie notarialnej - tłumaczy Dorota Kępka z Tax Care. - Wtedy nie trzeba pamiętać o deklaracji i wpłacacie podatku. Zrobi to notariusz.

Zwolnienia od podatku

Analizując czynności, w związku z którymi podatnik zobowiązany jest do zapłaty podatku, trzeba pamiętać o istotnych zwolnieniach. Zwolnione są od podatku umowy spółki i ich zmiany, jeżeli kwota podwyższenia kapitału była uprzednio opodatkowana podatkiem od czynności cywilnoprawnych lub podatkiem od wkładów kapitałowych do spółek kapitałowych na terytorium państwa członkowskiego innego niż Polska albo od których zgodnie z prawem państwa członkowskiego podatek nie był naliczany.

Ponadto, w przypadku podwyższenia kapitału zakładowego w części dotyczącej wartości, o którą obniżono kapitał zakładowy w następstwie strat poniesionych przez spółkę kapitałową, pod warunkiem że podwyższenie kapitału zakładowego następuje w ciągu 4 lat po jego obniżeniu również nie wymaga uregulowania w ujęciu podatkowym.

Jeżeli przedmiotem działalności spółki kapitałowej jest świadczenie usług użyteczności publicznej i w wyniku zawarcia umowy spółki Skarb Państwa lub jednostka samorządu terytorialnego obejmuje lub posiada już co najmniej połowę udziałów lub akcji w tej spółce, nie ma mowy o powstaniu obowiązku podatkowego.

Wyłączenia łączenia

Ustawa zawiera także wyłączenia z opodatkowania niektórych czynności. Podatnik powinien pamiętać o tym, że nie wymagają zapłacenia podatku zdarzenia takie jak łączenie spółek kapitałowych, przekształcenie spółki kapitałowej w inną spółkę kapitałową, a także wniesienie do spółki przedsiębiorstwa spółki kapitałowej lub jego zorganizowanej części oraz udziałów lub akcji innej spółki kapitałowej dających w niej większość głosów pod warunkiem, że spółka, do której są wnoszone posiada już większość głosów w zamian za jej udziały.

kar