Prognoza dla branży motoryzacyjnej na 2022 (po napadzie Rosji na Ukrainę)

Sektor produkcji aut i części od dwóch lat zmaga się z ciągłymi problemami i wyzwaniami, które powodują ograniczanie produkcji, spadki sprzedaży i rosnące koszty. Pandemia i związane z nią zerwanie łańcuchów dostaw, kryzys z półprzewodnikami potrzebnymi do produkcji, a teraz konsekwencje wojny na Ukrainie poważnie doświadczają całą branżę automotive.

Fot. Pilkington Automitive

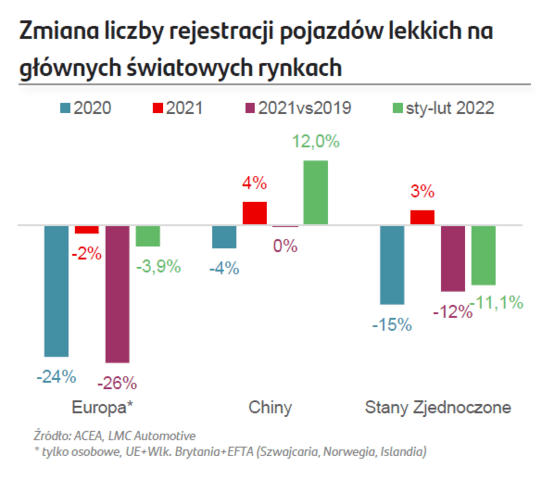

W 2021 roku Europa utrzymała pozycję najsłabszego rynku na świecie. Liczba rejestracji aut spadła w naszym regionie o 2% co oznaczało wolumen o 26% niższy niż przed pandemią, czyli w 2019 roku. W ubiegłym roku najlepiej poradziły sobie Chiny, które odrobiły stratę z pandemii oraz Stany Zjednoczone, które miały podobną dynamikę r/r, jednak nadal były o 12% poniżej poziomów z 2019 roku. Sytuację w Europie dobrze pokazują dane miesięczne – w każdym miesiącu drugiego półrocza 2021 rejestracje były niższe rok do roku. Koniec 2021 roku przyniósł nieznaczną poprawę sytuacji, jednak w styczniu i lutym 2022 rejestracje były niższe niż w analogicznych miesiącach w trzech ostatnich latach. Głównym powodem spadków była niska dostępność aut z uwagi na ograniczoną produkcję, która z kolei była spowodowana problemami w dostawach materiałów do produkcji.

– Spadkowi wolumenów w Europie towarzyszyła zmiana struktury napędów. Spadał udział benzyny i diesla na rzecz napędów alternatywnych. W 2021 roku po raz pierwszy napędy elektryczne i hybrydowe miały wyższy udział niż pojazdy napędzane dieslem. Wynikało to m.in. z relatywnie dużej dostępności napędów alternatywnych, a to z kolei było skutkiem wysokich priorytetów nadawanych przez koncerny hybrydom i elektrykom w sytuacji ograniczeń w produkcji – wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Uwagę zwraca duże zróżnicowanie dynamiki pomiędzy markami. W 2021 roku na czele były marki azjatyckie tzn. Kia, Toyota i Hyundai, które były bliskie powrotu do wolumenów sprzed pandemii. Relatywnie dobrze radziły sobie najbardziej popularne marki premium szczególnie BMW i Audi. Najgorzej w zeszłym oku poradziły sobie Opel i Ford, których sprzedaż była o ponad 40 niższa niż w 2019 roku.

Podaż nie nadąża za popytem

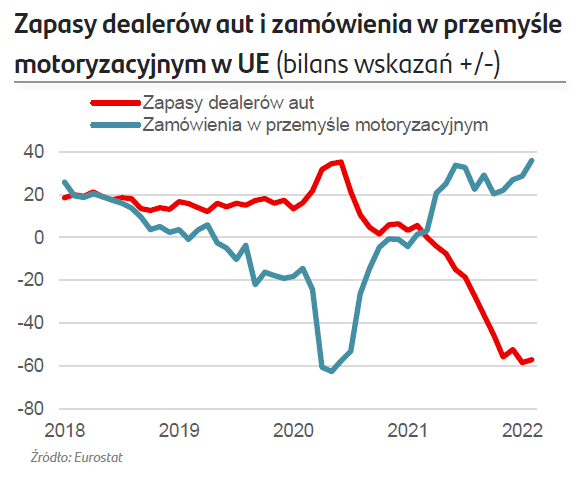

Opinie dealerów o dużym zainteresowaniu zakupem aut oraz informacje o wydłużanych czasach oczekiwania na dostawy potwierdzają dostępne dane pokazujące, że mimo niskich poziomów rejestracji popyt na samochody w Europie był wysoki i przewyższał podaż.

Obrazują to wskaźniki nastrojów konsumenckich i przedsiębiorstw, jak i wskaźnik skłonności konsumentów do zakupu nowego samochodu w ciągu najbliższych 12 miesięcy. O przewadze popytu świadczą również dane o bardzo niskich zapasach u dealerów przy jednoczesnym wysokim poziomie zamówień w przemyśle motoryzacyjnym.

Jak podkreślają analitycy Santander Bank Polska, odsetek polskich dealerów wskazujących na niedostateczny popyt jako barierę działalności na przełomie roku wynosił 16-17%, czyli poniżej poziomów sprzed pandemii. Potwierdzeniem przewagi popytu jest także skłonność klientów do płacenia za samochody coraz wyższych cen. Według Instytut Samar średnia cena samochodu osobowego w Polsce w 2021 roku wzrosła o 10%, podobnie jak średnio rocznie w trzech poprzednich latach.

Wysoki popyt i wynikającym z niego brak konieczności udzielania rabatów obrazują też wysokie w relacji do lat poprzednich poziomy rentowności dealerów aut w Polsce. Poprawę rentowności nawet wobec 2019 roku uzyskały także koncerny samochodowe, co wynikało z niskiej produkcji w relacji do popytu i skupieniu się na produkcji najbardziej rentownych modeli.

Mimo zawirowań w łańcuchach dostaw, wielkość produkcji samochodów osobowych na świecie wzrosła w 2021 roku o 2%. Jednak w Europie wolumeny były niższe o 6%, pogłębiając spadek wobec 2019 roku do 29%. Główną przyczyną był kryzys związany z półprzewodnikami, a jego powodów było kilka: niedobory mocy produkcyjnych na świecie i ich koncentracja poza Europą, wypadnięcie producentów z Europy z kolejki zamówień w efekcie ich redukcji podczas pandemii, wysoki popytu z innych sektorów.

– Warto podkreślić, że straty w produkcji wobec 2019 roku pogłębiły kraje będące liderami europejskiej produkcji, w tym Niemcy, które były o 34% niżej niż dwa lata wcześniej. Z czołowych producentów jedynie Słowacja zwiększyła produkcję o 1% i była o 10% poniżej poziomów sprzed pandemii. W tym przypadku istotne znaczenie miała obecność koncernów azjatyckich (Kia w Słowacji, Hyundai w Czechach), które radziły sobie relatywnie dobrze – komentuje Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Na przełomie roku wielkość produkcji nieco wzrosła, co odczytywano za zwiastun poprawy sytuacji w łańcuchach dostaw, w tym półprzewodników, w średnim terminie - wolumeny jednak wciąż były niższe niż w ubiegłych latach.

Dobre wyniki polskiej branży automotive

Na tle problemów z produkcją samochodów w Europie, polski sektor radził sobie relatywnie dobrze - w mocnym trendzie spadkowym była jedynie produkcja pojazdów. W 2021 roku produkcja sprzedana przemysłu motoryzacyjnego wzrosła o 16%, co oznaczało wartość o 3% wyższą wobec 2019 roku.

Wzrost nastąpił mimo spadku wolumenu produkcji samochodów o 3% i przy praktycznie niezmienionym wolumenie produkcji silników. Porównując jednak wolumeny do 2019 roku, to w przypadku aut był on o 1/3 mniejszy, natomiast silniki były na 5% plusie. Przychody producentów części w trzech kwartałach 2021 roku wzrosły o 32% r/r, co było rezultatem o 5% wyższym wobec trzech kwartałów 2019 roku. Jednak stanowiący 3/4 sprzedaży eksport części, mimo wzrostu wartości o 11% w ubiegłym roku, nadal był o 7% poniżej wartości z 2019 roku, co sugeruje wzrost udziału rynku krajowego.

Jednocześnie w latach 2020-2021 Polska kontynuowała trend zwiększania udziału w dostawach wewnątrz Unii Europejskiej, tym razem o kolejne 0,6 pkt procentowego, do 9,9%. Krajowi producenci mogli korzystać na mocnym segmencie aftermarket, ale też wypierać droższych dostawców na pierwszy montaż z Europy Zachodniej.

Wojna może spowodować kolejne problemy

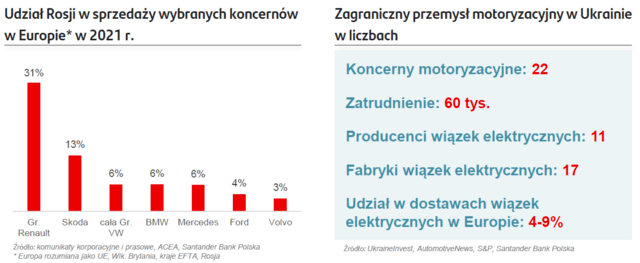

Pierwszym najbardziej odczuwalnym skutkiem wojny w Ukrainie było znaczne ograniczenie dostaw wiązek elektrycznych. Eksperci Santander Bank Polska zwracają uwagę, że Ukraina jest europejskim zagłębiem produkcji tego komponentu, swoje zakłady ma tam połowa czołowych światowych producentów. Szacuje się, że produkowała wiązki dla 0,5-1,0 mln samochodów, czyli dla 4-9% wolumenu produkcji aut w Europie z 2021 roku. Stanowiła duży udział w dostawach wiązek do zakładów niemieckich producentów samochodów (Grupa VW, BMW, Mercedes), które w efekcie musiały zmniejszyć lub zupełnie wstrzymać produkcję aut.

W najbliższych miesiącach możliwe będą kilkuprocentowe straty z tego tytułu w produkcji aut w Europie. Choć niektóre ukraińskie fabryki wznawiały produkcję, to koncerny samochodowe oraz dostawcy czynią starania, aby przenieść produkcję lub zwiększyć moce w innych krajach, m.in. Maroku i Rumunii, jednak proces ten może zając kilka miesięcy.

– Kolejnym istotnym ryzykiem jest możliwość obniżenia dostaw neonu - gazu technicznego używanego w produkcji półprzewodników. Zakłady w Mariupolu oraz Odessie zapewniały około połowy światowych dostaw. Choć wytwórcy półprzewodników zapewniali o zapasach neonu na kilka miesięcy i dywersyfikacji dostaw, czynnik ten stanowi duże zagrożenie. Zagrożone są też dostawy metali. Rosja odpowiada za 40% światowego wydobycia palladu stosowanego w katalizatorach i półprzewodnikach. Jest również istotnym dla Europy dostawcą niezbędnego do produkcji baterii niklu. Wojna może również zaburzać dostępność aluminium i stali – wyjaśnia Radosław Pelc, analityk sektorowy w Santander Bank Polska.

Rosja ma za to małe znaczenie z punktu widzenia eksportu części i samochodów, choć dla niektórych koncernów jest ważnym rynkiem, jak dla Grupy Renault czy Skody.

Kryzys najmocniej dotyka producentów części

W minionym roku przychody producentów części dynamicznie rosły, co w dużym stopniu wynikało z niskiej bazy roku 2020. Mniejsze firmy, które zatrudniają mniej niż 9 osób, w I połowie 2021 roku uzyskały wzrost o połowę r/r, natomiast producenci mający powyżej 49 zatrudnionych po trzech kwartałach zanotowali dynamikę 32% r/r oraz 5% wobec analogicznego okresu 2019 roku.

W I połowie ubiegłego roku firmom udało się powrócić do poziomów rentowności sprzed pandemii, ale pogorszenie sytuacji w produkcji pojazdów w III kwartale spowodowało ponowne obniżenie zyskowności i poziom niższy niż w latach poprzednich. Sytuacja ta obrazuje siłę i możliwości graczy z poszczególnych ogniw w łańcuchu wartości.

W 2021 roku większość koncernów samochodowych działających w Europie poprawiła rentowność nie tylko wobec 2020, ale również w stosunku do 2019 roku. Według EY 16 największych koncernów motoryzacyjnych na świecie poprawiło w 2021 roku wynik operacyjny o 168%. Bardzo dobre wyniki notowali również dealerzy samochodów i dystrybutorzy części.

Wynika z tego, że producenci części dostarczający przede wszystkim na pierwszy montaż byli w najtrudniejszym położeniu, bo z jednej strony doświadczali spadku zamówień, z drugiej zaś rosnących kosztów, których nie byli w stanie w pełni przerzucać na koncerny samochodowe. Wojna może przyczynić się do dalszego spadku rentowności producentów części. Problemy w dostawach wiązek elektrycznych czy innych komponentów mogą pogłębiać ograniczenia produkcji pojazdów Z drugiej strony spadek podaży surowców czy komponentów może prowadzić do dalszego wzrostu ich cen.